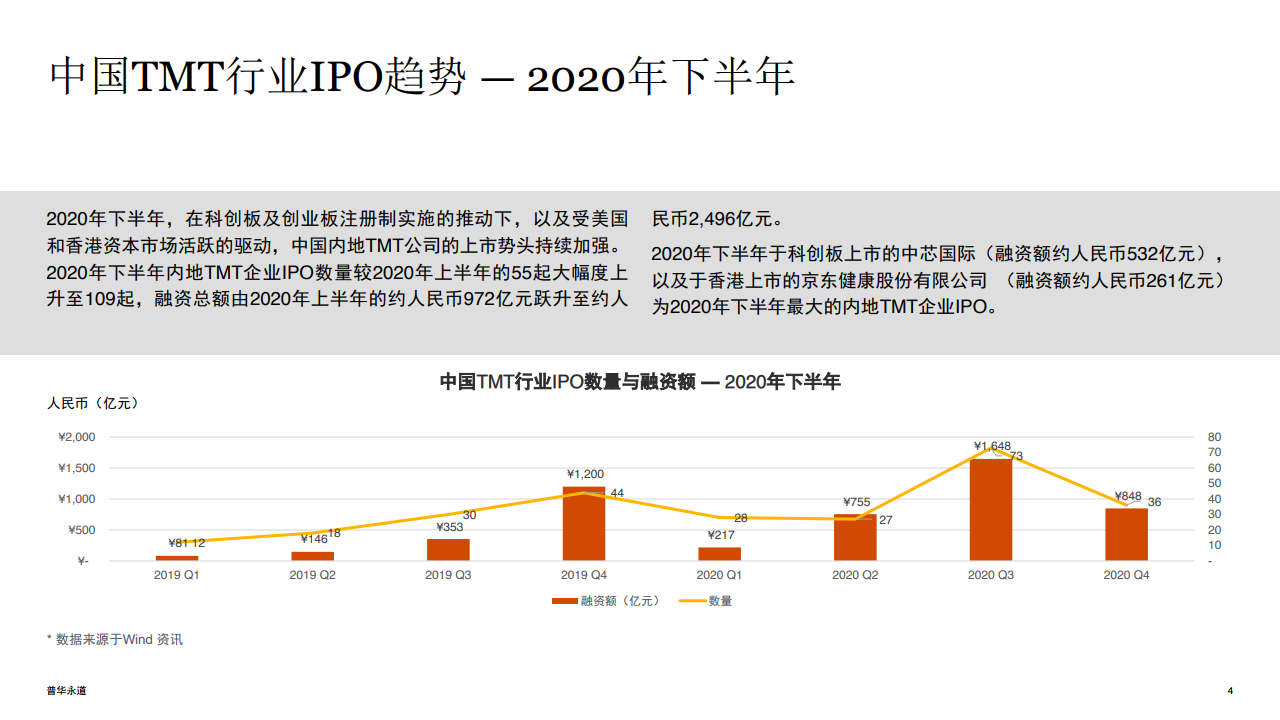

(网经社讯)2020年下半年内地TMT企业IPO数量大幅度上升,共计109起,融资总额跃升至约人民币2,496亿元。2020年全年,内地TMT企业IPO数量总计164起,较2019年全年增加近58%,共获得融资额约人民币3,468亿元,较2019年全年大幅增加近一倍。

其中2020年下半年融资额最大的内地TMT企业IPO分别是于科创板上市的中芯国际(融资额约人民币532亿元),以及于香港上市的京东健康股份有限公司(融资额约人民币261亿元)。

2020年下半年,受到科创板及创业板注册制实施的推动,以及受美国和香港资本市场活跃的驱动,中国内地TMT公司的上市势头持续加强。由于快手等企业2021年初在香港上市,再加上科创板及创业板块的稳步发展,展望2021年,预计将会是一个TMT企业IPO大年,在A股和海外市场都有可能创新高。

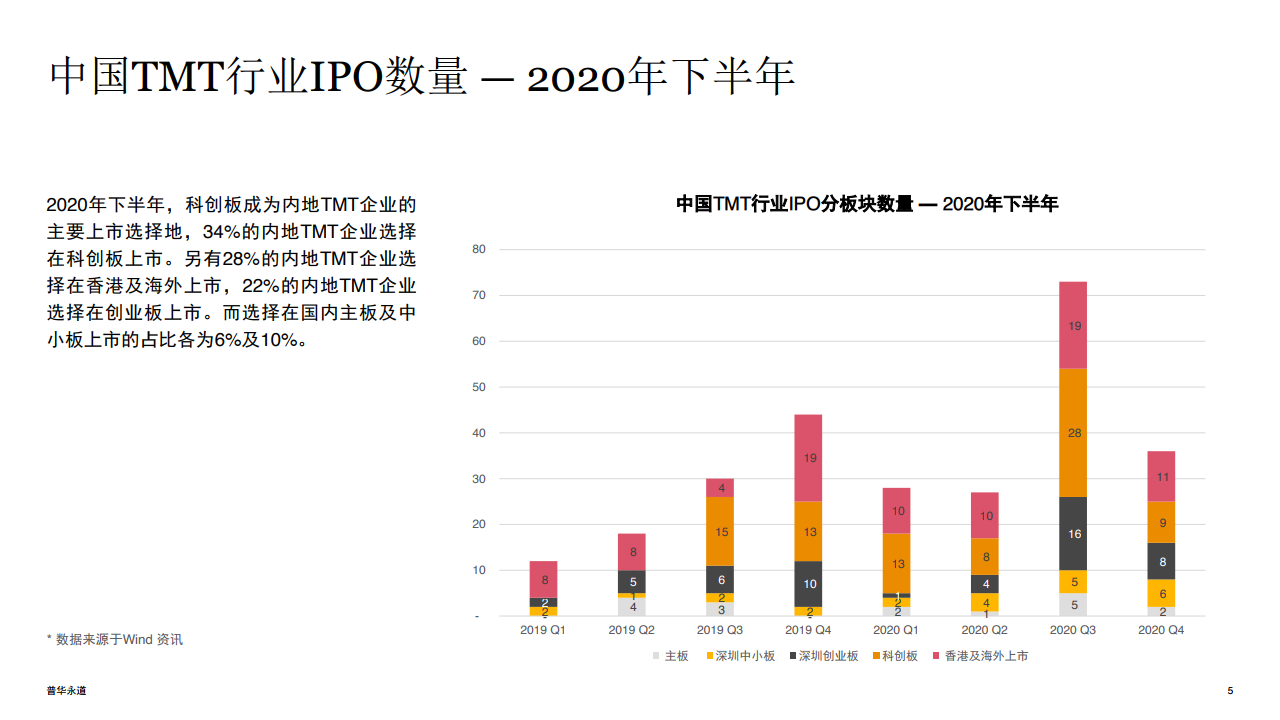

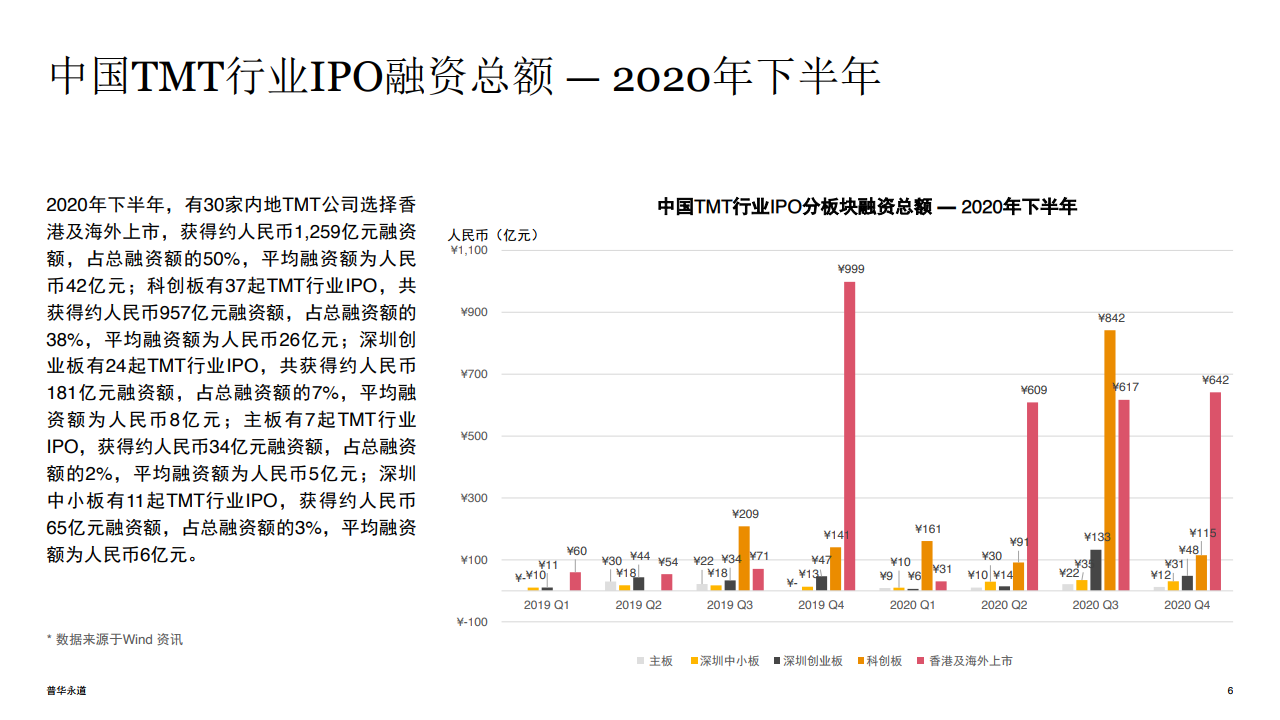

各大板块分析显示,2020年下半年,科创板成为内地TMT企业的主要上市选择地,34%的内地TMT企业选择在科创板上市,共计37家,获得约人民币957亿元融资额。另有30家内地TMT企业选择在香港及海外上市,占28%,获得约人民币1,259亿元融资额;深圳创业板有24起TMT行业IPO,占22%,获得约人民币181亿元融资额;主板有7起,占6%,融资额约人民币34亿元;深圳中小板11起,占10%,融资额约人民币65亿元。

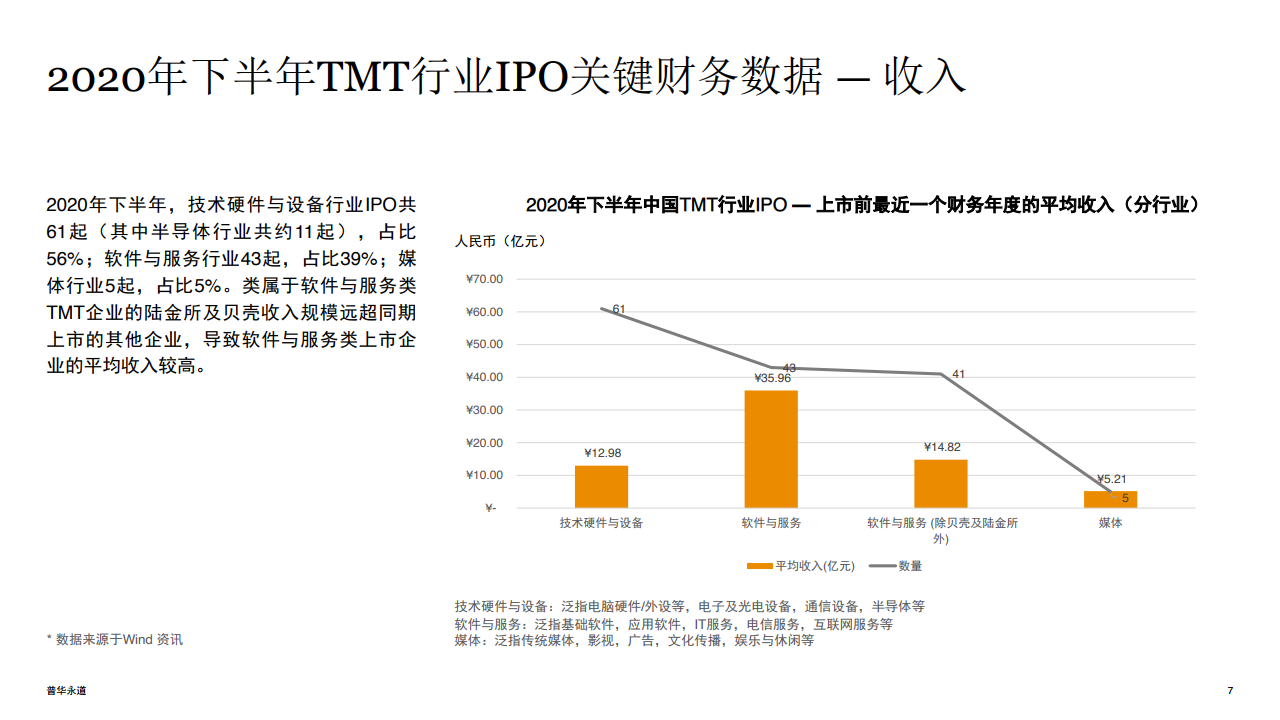

分析关键财务数据可以看出,2020年下半年,技术硬件与设备行业IPO共61起(其中半导体行业共约11起),占比56%;软件与服务行业43起,占比39%;媒体行业5起,占比5%。类属于软件与服务类TMT企业的陆金所及贝壳收入规模远超同期上市的其他企业,导致软件与服务类上市企业的平均收入较高。

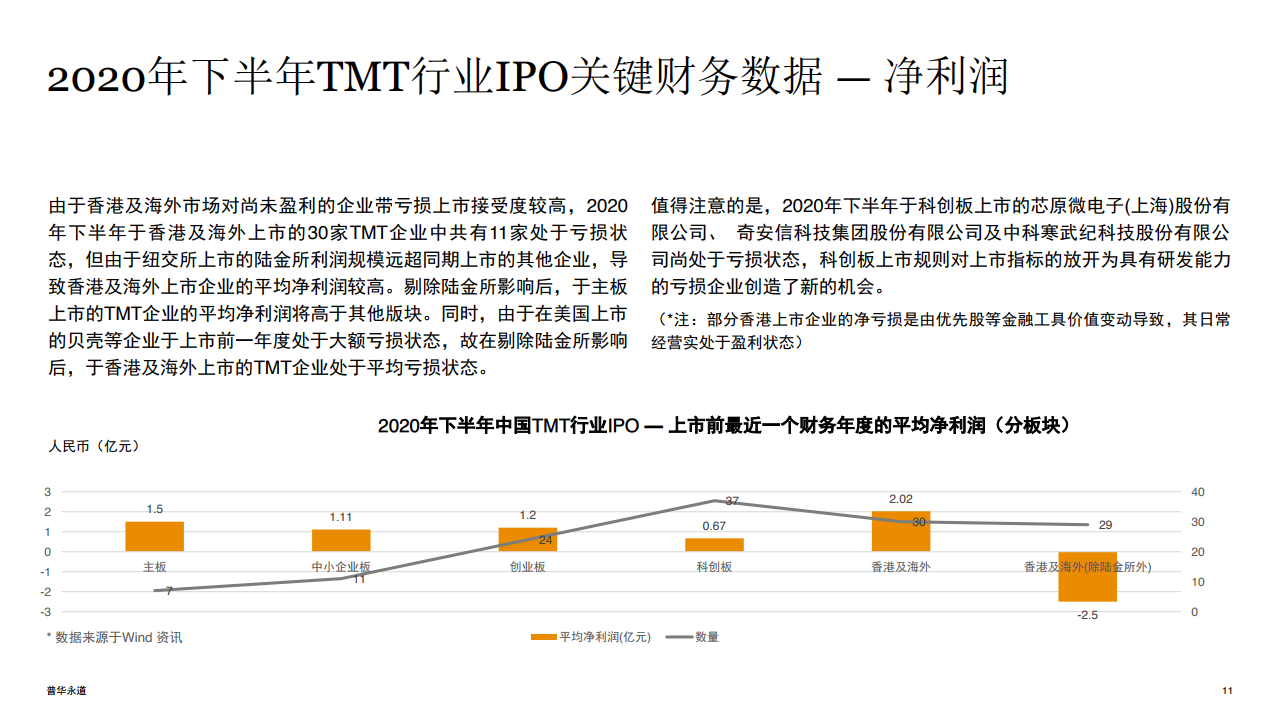

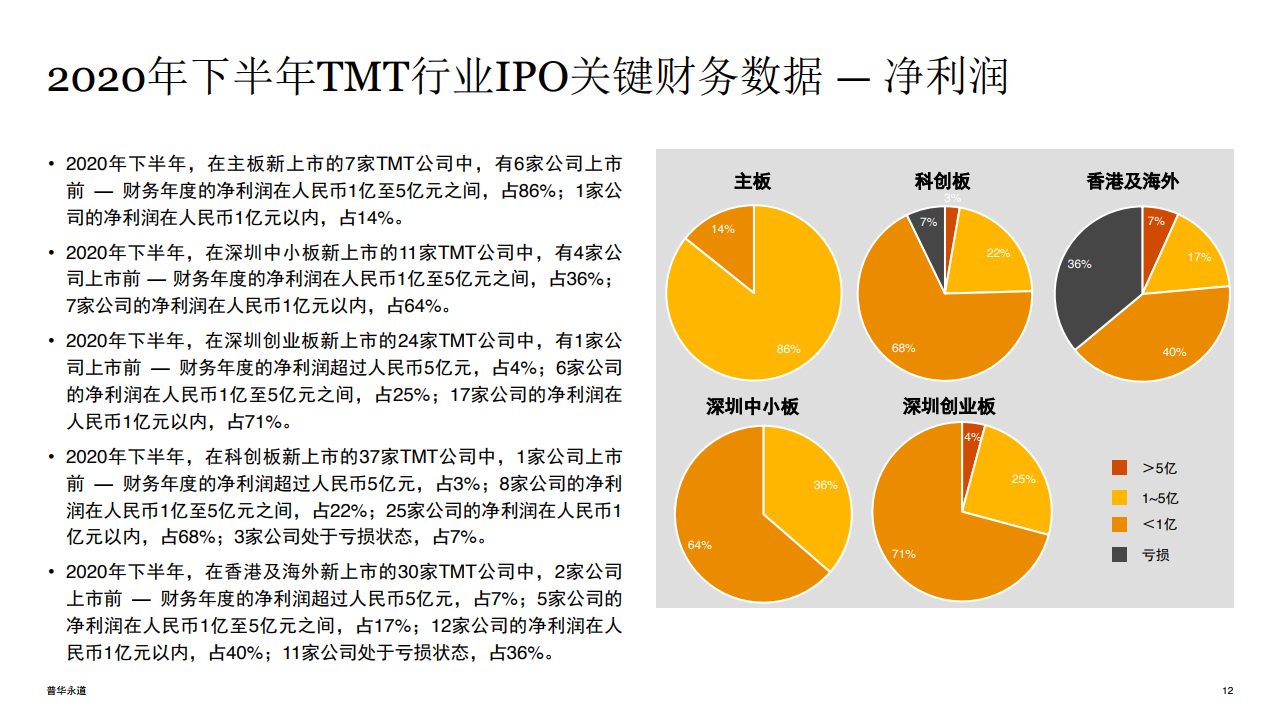

除由于香港及海外市场上市政策允许尚未盈利的企业带亏损上市外,科创板的推出也为尚处在亏损状态的企业提供了上市机会。2020年下半年于香港及海外上市的30家TMT企业中共有11家处于亏损状态,但由于纽交所上市的陆金所利润规模远超同期上市的其他企业,导致香港及海外上市企业的平均净利润较高。2020年下半年于科创板上市的企业中有3家处于亏损状态,科创板上市规则对上市指标的放开,为具有研发能力的亏损企业创造了新的机会。

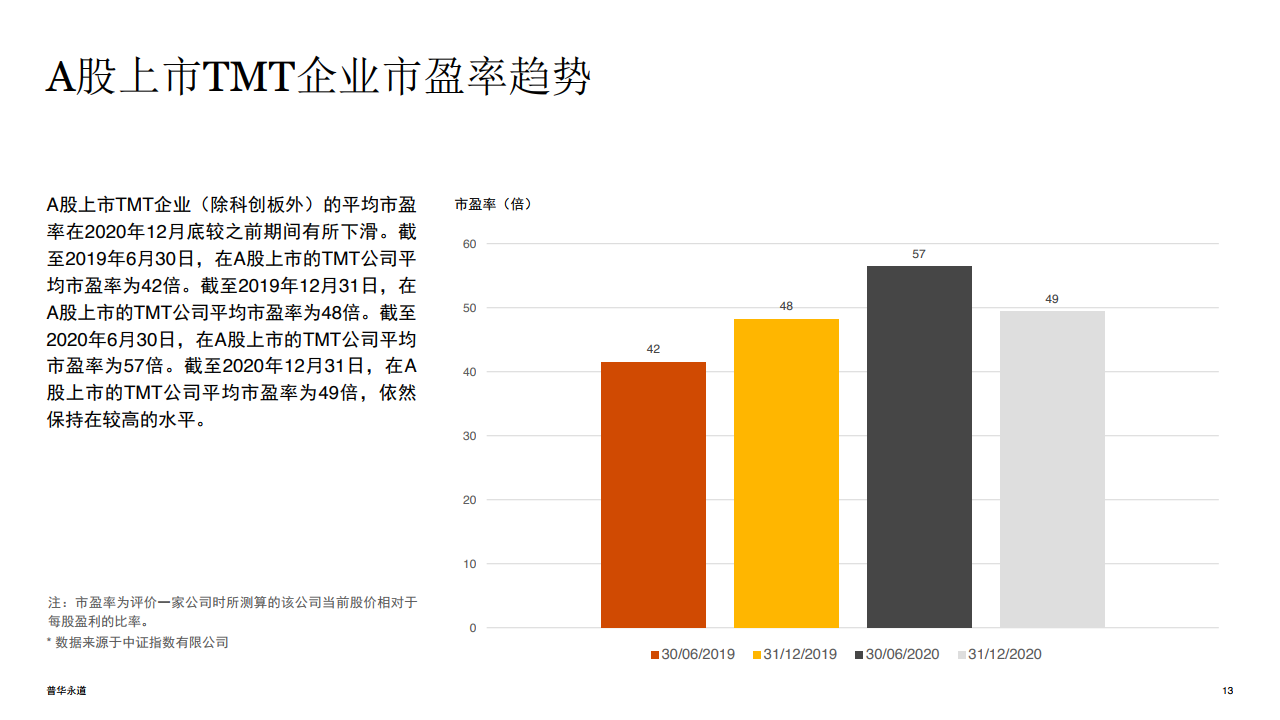

科创板上市TMT企业除外,A股上市TMT企业的平均市盈率在2020年底较之前期间虽有所下滑,但仍保持较高水平。A股TMT公司平均市盈率由2019年12月31日的48倍,上升至2020年6月30日的57倍后,滑落至2020年12月31日的49倍。

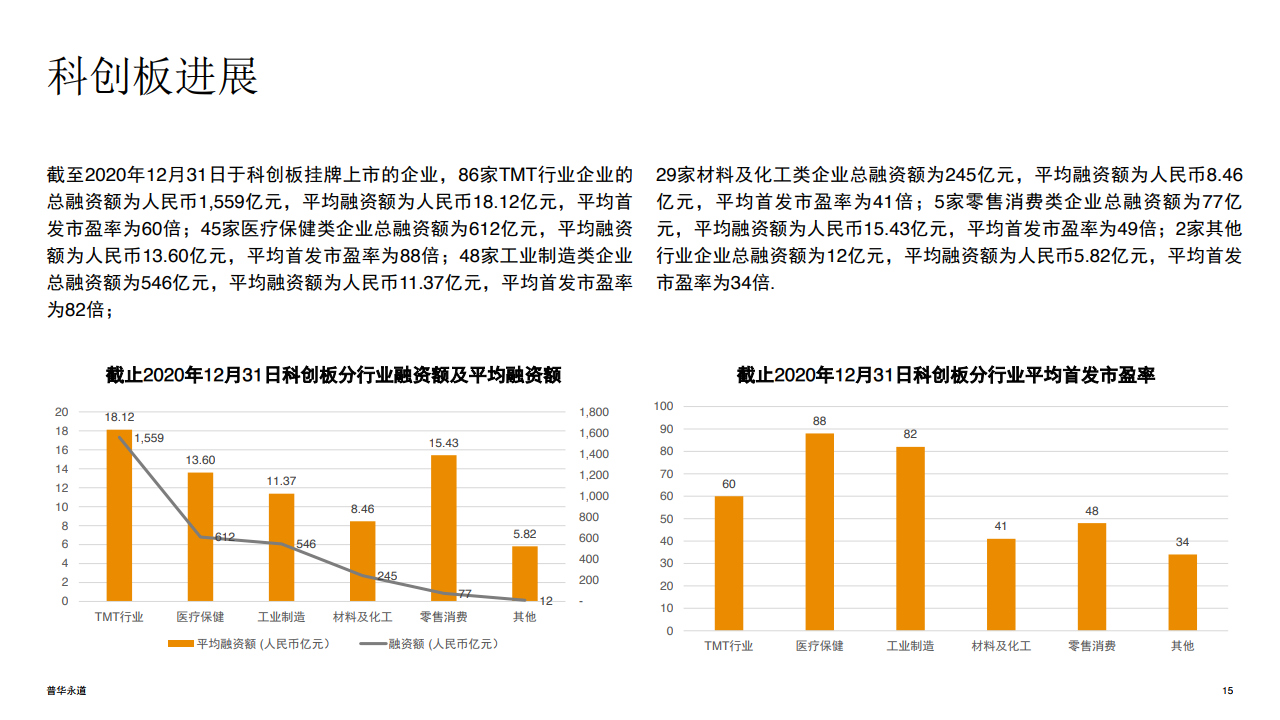

截至2020年12月31日,已于科创板挂牌上市的企业共215家。其中TMT企业共86家,平均融资额为人民币18.12亿元。上市首日,该86家TMT企业平均市盈率为60倍,市盈率最高的达到近355倍。

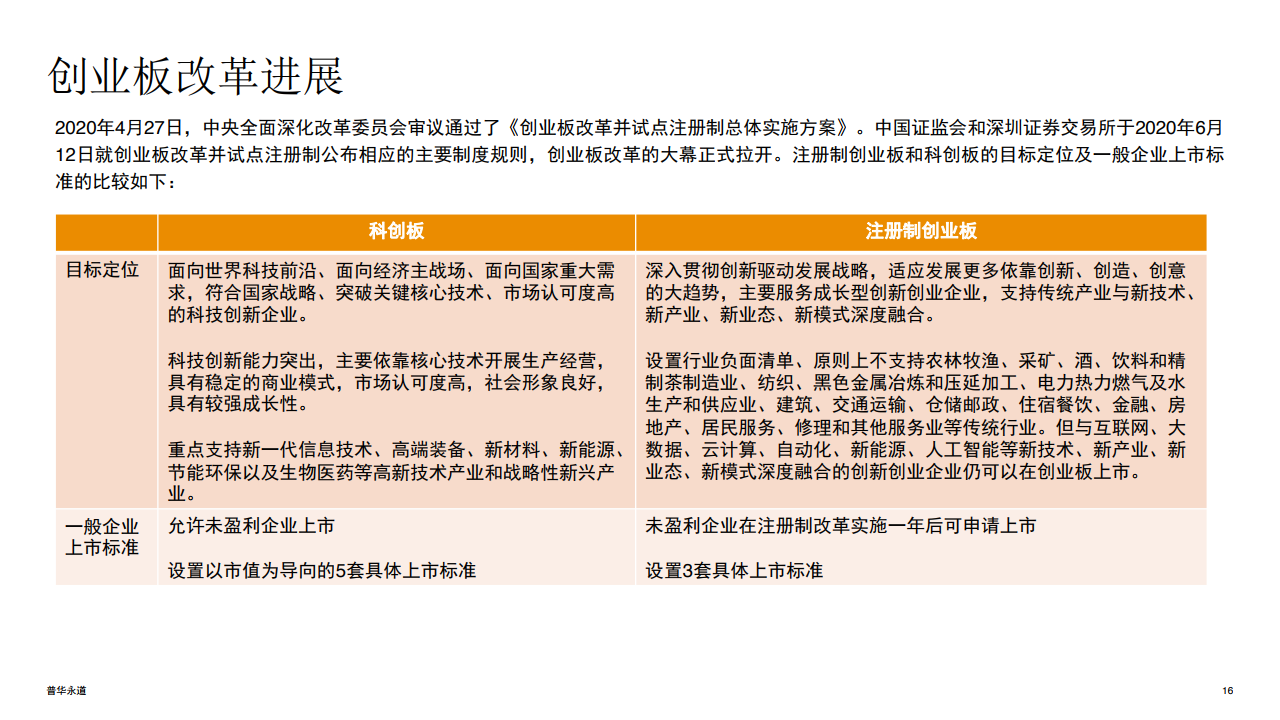

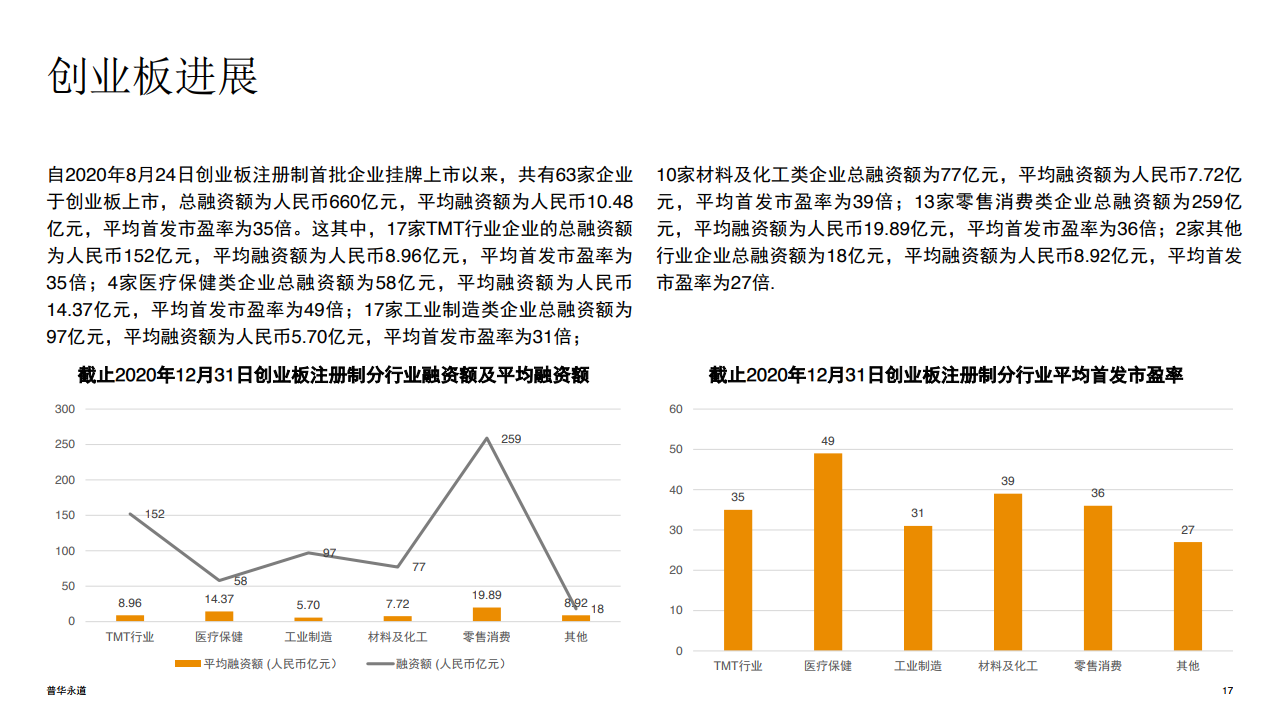

在创业板方面,自2020年8月24日创业板注册制首批企业挂牌上市以来,共有63家企业于创业板上市,总融资额为人民币660亿元,平均融资额为人民币10.48亿元,平均首发市盈率为35倍。其中,17家TMT行业企业的总融资额为人民币152亿元,平均融资额为人民币8.96亿元,平均首发市盈率为35倍。